行业风口丨国内金价“狂飙”,国外金价却迎震荡调整,黄金后市如何?

近期,国内黄金价格“一路狂飙”。

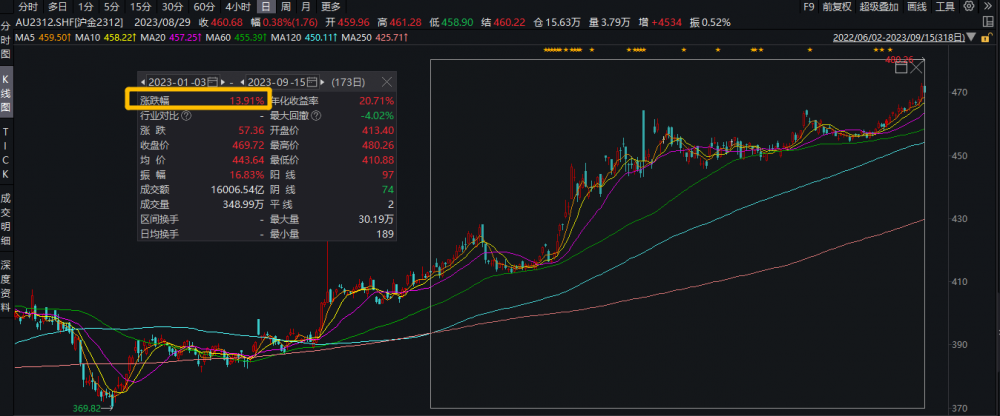

9月15日,上海期货交易所黄金期货主力合约(AU2312)价格盘中一度突破480元/克,续创上市15年以来的新高。截至9月15日,Wind金融终端显示,下半年以来沪金期货价格涨超4%,今年以来已累计涨近14%。

(图源:Wind金融终端)

(图源:Wind金融终端)反观国际金价,受美国经济较为强劲等影响,国际金价近来表现维持震荡。14日,COMEX黄金收于每盎司1932.8美元,9月以来下跌1.49%。伦敦金则在1900美元/盎司下方附近支撑企稳后维持震荡格局。

黄金后市如何?一同随南财研选结合国内外金价分化、央行购金等因素来看金价未来走势。

世界黄金协会数据显示,7月,全球央行黄金储备增加55吨,其中,中国和波兰央行均购金约23吨,土耳其也重回黄金买家行列。

今年上半年,中国增持约100吨黄金储备,成为上半年增持黄金最多的国家。据中国央行数据,截至8月末,中国人民银行黄金储备报6962万盎司,环比上升93万盎司,为连续第10个月增加。

据央视财经报道,随着中秋国庆假期即将来临,近期,多家品牌金店的黄金饰品零售价已突破600元/克。根据中国黄金协会数据显示,今年上半年全国黄金消费量554.88吨,同比增长16.37%;其中黄金首饰消费量368.26吨,同比增长14.82%。

境内金价此次屡创新高的原因,主要受近期人民币汇率下跌影响,增强了黄金的投资属性。

21世纪经济报道此前报道,由于人民币兑美元汇率一度跌破7.3,以美元计价的黄金在折算成人民币计价后的价格明显上涨,带动境内黄金价格迭创新高。而去年人民币兑美元汇率下跌8%期间,以人民币计价的境内黄金价格在2022年上涨逾9%。

但是即便剔除掉汇率因素外,内外价差仍在拉大。据证券时报报道,目前,黄金内外价差扩大至25元/克以上,白银内外价差扩至600元/千克以上,均达到历史极高值。沪金期货价格更是狂飙至15年来最高。

9月13日,美国劳工部发布数据,美国8月CPI同比涨幅从7月的3.2%反弹至3.7%,为连续第二个月同比增速反弹,超过预期3.6%,8月CPI环比增速也由7月的0.2%加快至0.6%,符合预期。

9月1日,美国劳工部数据显示,美国8月非农新增就业人数为18.7万人,高于预期的17万人,但劳工部对前几个月的美国非农新增就业人数进行了大幅下调,其中,美国7月非农新增就业人数从此前的18.7万人下修至15.7万人。

东方证券认为,美国劳动力市场降温叠加核心CPI降温或为下周美联储的停止加息作支撑,但是美国8月核心通胀率仍远高于美国联邦储备委员会设定的2%长期目标,不排除后续Q4 再次进行加息。建议持续关注国内黄金消费需求强劲态势,叠加美国紧缩周期步入尾声,下半年加息或停止,黄金有望从需求端、投资端、避险端多维度受益。

受金价波动的影响,下半年以来A股方面,黄金权益市场涨势亮眼。Wind黄金行业指数(882415)今年下半年以来累计上涨15.69%,涨幅居行业指数榜前列。截至9月15日收盘,该行业指数报收29138.46点,涨幅0.65%。

境内黄金ETF净值也不断刷新高点。Wind金融终端数据显示,截至9月15日收盘,境内14只黄金ETF今年以来平均回报率达到14.85%,最高突破15%,近期净值均创下年内新高。与此对应的是,大量资金正涌入黄金ETF,令黄金ETF在二级市场几乎都呈现溢价交易。

(数据:Wind金融终端,南财研选制图)

(数据:Wind金融终端,南财研选制图)上市公司股价也表现不俗。Wind金融数据显示,今年以来,超八成黄金概念股的股价年内累计均录得上涨,仅2股累计下跌。截至15日收盘,四川黄金、中润资源、中金黄金股价累计上涨幅度居前,年内分别上涨216.39%、60.06%、45.44%。

不过,21世纪经济报道文章指出,多位业内人士提示,目前黄金行业上市公司股价涨跌,主要受到境外黄金基准价格(美元计价的)涨跌的影响,因此投资者需注意相关潜在的投资风险。

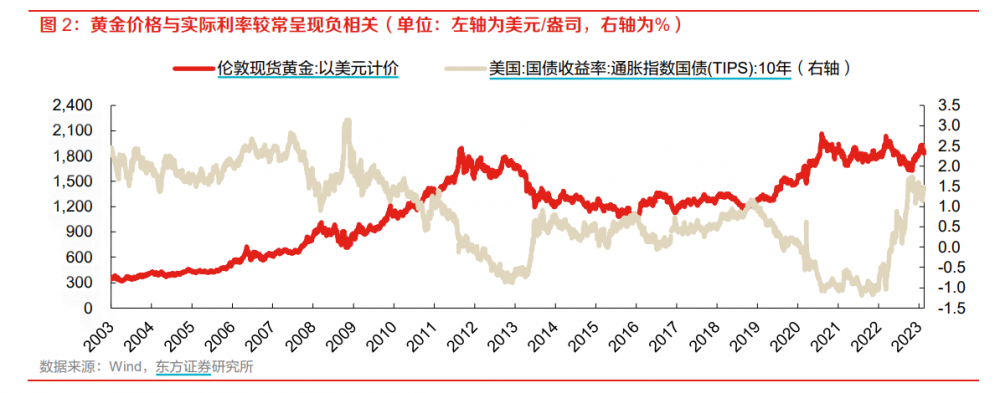

黄金作为贵金属,价格走势主要受其金融属性影响。黄金价格与美国国债实际利率走势负相关。

(图源:东方证券)

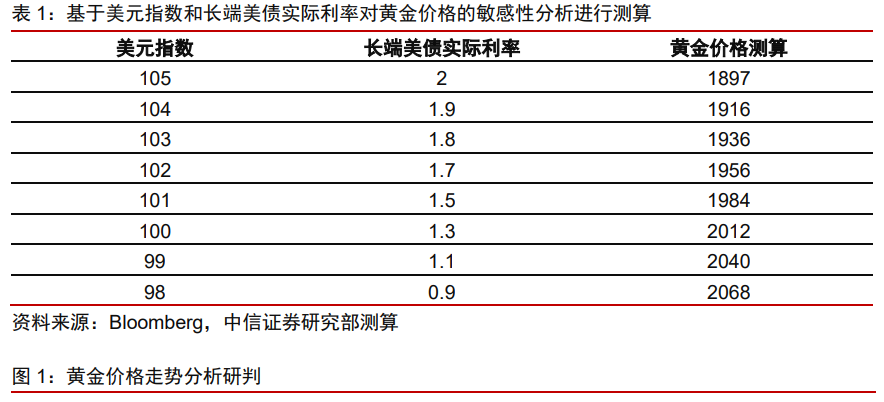

(图源:东方证券)中信证券在研报中指出,实际利率下行将是驱动黄金上行的核心原因。在其他因素不变的前提下,美元指数上(下)行一个点位,黄金下(上)行约12美元。长端美债实际利率上(下)行10bps,黄金下(上)行约8美元。

(图源:中信证券)

(图源:中信证券)在当前金价“内强外弱”,国内沪金创历史阶段新高的背景下,许多投资者关心的问题是,金价新高后还能否继续上涨?

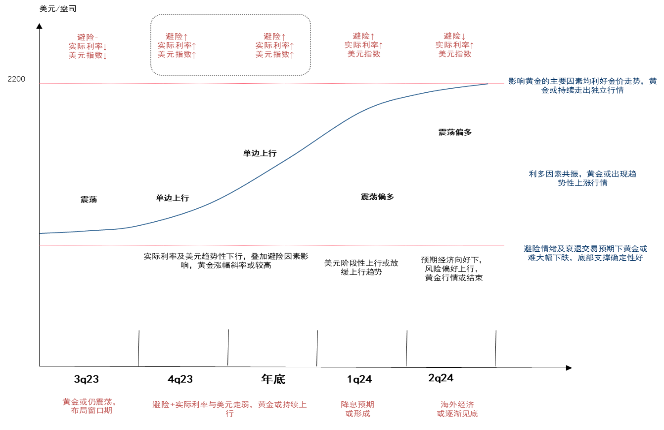

风险事件催化下黄金或能突破前高。中信证券通过历史复盘得出,黄金能否突破前高依赖于风险事件扰动并形成“三因素共振”(美元指数、流动性、避险)。在美元和美债的带动基础上,未来黄金能否冲出新高或走出阶段性高点应重点关注风险事件的扰动。基于定量模型拆分认为,年底至明年初美元美债回落或令黄金价格升至2050美元/盎司左右,在风险性事件的催化下,黄金价格突破前高的可能性大,且预计沪金突破前高的可能性较伦金更大。

(图源:中信证券)

(图源:中信证券)不过,短期来看,美联储年内紧缩风险尚未完全排除,短期国际贵金属或仍存压制。国贸期货认为,就业逐步降温支持美联储9月不加息,但服务业仍具韧性,油价持续上涨,加剧美国二次通胀风险的担忧,美联储年内紧缩风险尚未完全排除,或继续压制国际贵金属价格。

国贸期货同时认为,国内金价或将维持高位运行。国内方面,近期政策密集落地,相关部门再次发声坚决防范汇率超调风险,或缓和人民币回落贬值压力,但仍需等待经济回暖信号出现,人民币汇率才有望企稳,因此国内黄金有望维持高位运行。现货方面,“金九银十”或加剧现货紧俏程度,现货升水短期有望维持,黄金内外盘价差料维持高溢价状态。

国新证券也提示了宏观经济变化、国际地缘政治变化、下游需求不及预期等风险因素对金价波动的影响。

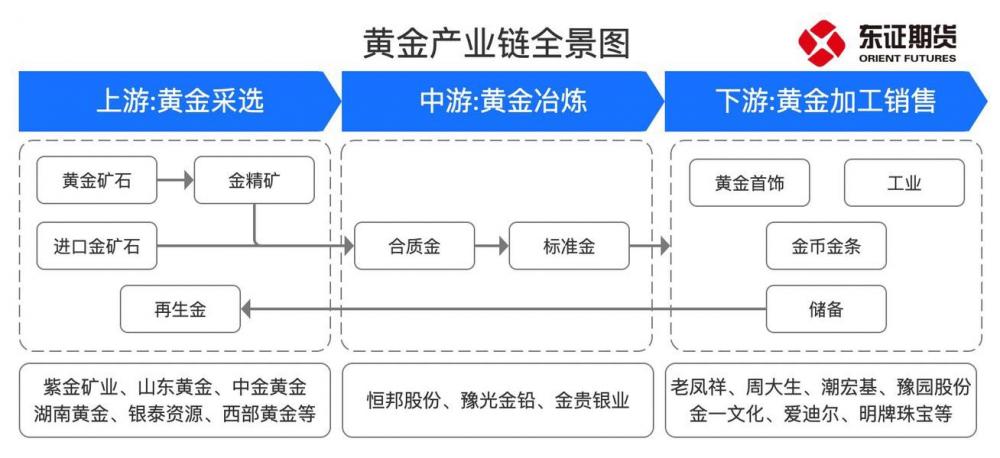

(图源:东证期货)

(图源:东证期货)(研报来源:国贸期货、东证期货、中信证券、东方证券、宝城期货、中泰证券、国新证券)

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)